移动互联、云计算和大数据技术已改变金融实现方式,银行业全面迈进金融服务开放化和智能化的“Bank4.0”时代。开放银行作为农业银行数字化转型的重要突破口,对于提升金融产品服务输出能力、增强银行服务实体经济水平、加强农业银行自身品牌建设,都具有重要意义。本文简述了开放银行的背景和现状,介绍了农业银行开放银行平台的技术架构及场景金融生态,分析了金融科技在开放银行建设方面发挥的支撑作用。

中国农业银行网络金融部副总经理 谢凯

国内开放银行发展背景与现状

开放银行是在一系列网络、信息、人工智能技术支撑下,遵循开放、共享、共赢的发展理念,以场景为驱动,以构建和融入生态为目标,通过标准化数字接口与各行各业互通互联,建立的一套新的业务与技术融合体系。开放银行本质是在优化银行自身技术架构、交互方式、运营风控的基础上,为用户提供无感、无缝、无界的金融服务。

科技创新和市场变革驱动开放银行飞速发展。以人工智能、大数据、云计算、区块链等为代表的新兴技术,促进了银行产品和服务模式的创新,催生了金融新业态。随着社会运作、企业生产、百姓生活的变革,银行业内外部竞争压力加剧,均在倒逼传统金融转型升级。开放银行凭借产品服务随需调用、深入融合场景生态的特点,成为传统金融转型升级的重要抓手。通过开放银行,借助“高频”互联网资源实现线上获客活客,带动“低频”的传统金融服务,是银行业务发展的内生动力。

开放银行最早起源于欧洲,一些海外研究者将PayPal在2004年推出的PayPal API作为开放银行发展的开端。国内对开放银行的探索主要聚焦业务和产品开放,中国银行在2012年开始提出开放平台概念,直到2018年浦发银行“API无界开放银行”的问世,开放银行的概念才被业内广泛认同,并将2018年称为中国开放银行“元年”。近几年,国内商业银行依托各自优势,基于业务重塑和科技赋能积极探索开放银行创新,以API、SDK、H5为载体,通过开放用户体系与产品服务,建设场景生态。例如国内某商业银行就以“开放金融服务,赋能合作伙伴,构建生态体系”为基本宗旨,通过构建公有云服务、智慧政务服务等17个平台,形成较为完整的智慧城市服务方案,全方位渗透到客户各类生产生活场景中,实现核心金融能力输出,满足客户差异化需求。

农业银行开放银行平台技术架构

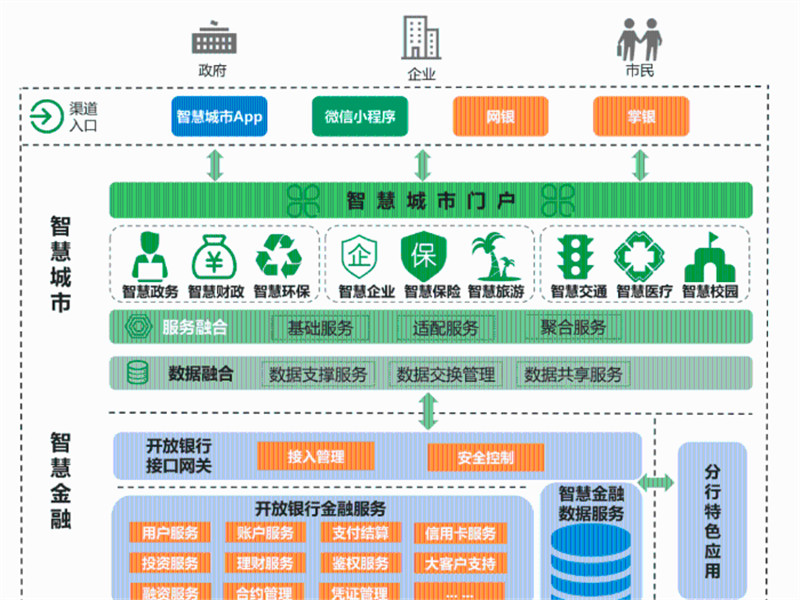

农业银行以全行数字化转型战略思路和Bank4.0理念为指导,以客户需求和场景服务为导向,构建开放银行平台,切实提升用户触达、场景融合、模块复用三大能力,逐步实现金融服务从超级入口到超级接口、从单一产品到综合方案、从单兵作战到合成作战、从被动输出到主动开放的转变,开放金融产品服务,搭建场景金融生态。农业银行开放银行平台总体架构如图1所示。

图1 农业银行开放银行平台总体架构图

农业银行打造了服务网站、管控中心、接口网关三位一体的开放银行平台架构,对API、SDK、H5等开放服务形态统一管控,确保开放资源“放得开、管得住、收得回”。其中,门户网站实现开放资源的统一入口管理,为合作方伙伴提供开发者中心与技术资源库;管控中心实现银行合作伙伴应用管理、开放接口资源管理,以及运行监控与风险管控等运营管理功能;接口网关作为互联网渠道输出农业银行开放资源的统一出口和用户信息的统一入口,实现对所有服务形态开放资源的统一管控,保障对外开放服务的技术安全。

平台建设上,农业银行开放银行对外实现了行内外系统对接的全流程线上化与统一的身份认证、安全控制,为农业银行金融服务输出与外部场景引入奠定了标准化、通用化的平台基础;对内实现了开放银行业务的集中服务与分级管理,以及运行监控等功能的集约化处理,可支持后续场景金融爆发式增长的需要。产品服务上,农业银行开放银行平台全面应用API、SDK、H5等多种技术,将现有封闭的金融产品及服务通过内部整合和对外开放,实现金融产品组件化、标准化和开放化,建立了开放银行产品集合,实现用户认证、账户服务、支付结算、信用卡等四大类32项标准化服务的公开发布,以及近200项服务的内部发布。风险管控上,通过设立“三道防线”构建了安全可持续的开放生态:事前防控健全业务准入、接口准入、第三方准入三个准入关;事中监督强化数据安全、网络安全、访问控制和服务运行四个安全管理;事后处置建立了风险应急响应、接口退出、风险补偿和客户利益保护四个机制。

农业银行开放银行场景金融生态

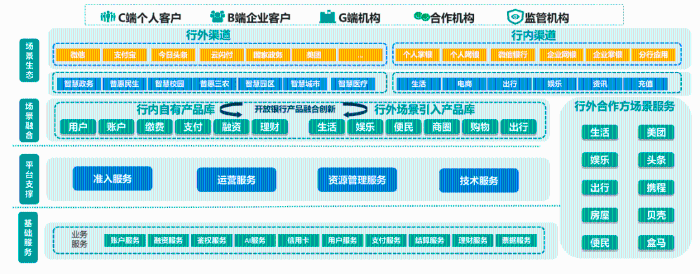

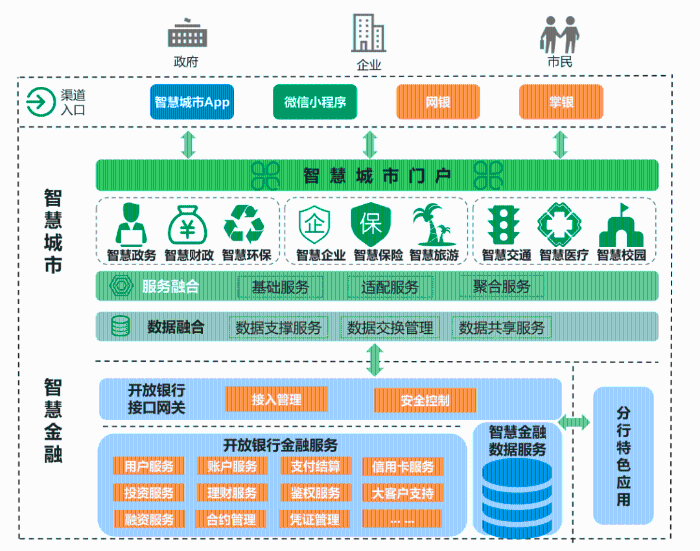

场景金融生态构建与推广是开放银行实现商业银行价值的重要途径。农业银行按照数字化转型再造一个农业银行的战略部署,聚焦政务民生、消费零售和产业链三大类场景,提供行业综合解决方案,打造“农银智慧+”场景金融业务品牌,推进场景金融服务建设。在不断扩展开放银行平台产品集合的基础上,坚持“以场景带产品,以产品促场景”,创新金融产品服务模式,实现产品开放与场景应用的有效衔接。通过自建、共建、他建三种模式,支持敏捷迭代的研发体系,打造开放银行的行业场景应用。农业银行智慧城市场景金融建设架构如图2所示。

图2 农业银行智慧城市场景金融建设架构图

以智慧城市为例,农业银行以开放银行平台为基础,以合作共建为路径,建构智慧城市生态,打造“服务平台+行业应用”的智慧城市解决方案。服务平台是“安营扎寨”,是智慧城市建设的根据地;行业应用是“冲锋陷阵”,是智慧城市建设的市场触角。通过数据融合和服务融合,打通银行与各级政府部委办局,实现数据服务共享、业务流程一致、用户体系互认,对外输出银行金融服务,提供智慧金融数据服务,并通过开放银行接口网关进行接入管理和安全控制。全面支持APP、小程序、掌银、网银等多种渠道,对接合作伙伴的服务平台和行业应用,打造涵盖智慧政务、智慧民生和智慧产业的便捷服务,满足各级政府的特色服务,提升企业、民众满意度。

农业银行参与政府智慧城市建设,开拓了以G(政府端)带B(商业端)、以B带C(消费者端)的公私联动新局面,实现金融服务与政务、民生、产业等场景深度融合,顺应数据驱动式中国治理模式的大变革,也符合新冠疫情背景下无接触金融服务的市场要求。通过助力G端,农业银行与各级政府深度互联,共同打造智慧政务生态,推进数字政府、智慧城市建设,为政府提供全方位服务,帮助政府解决城市治理中的痛点、堵点,提升政府城市综合治理能力,推动政务数据资源整合与开放共享。通过赋能B端,农业银行深度对接企业信息化系统,构建差异化的场景子平台与细分领域的金融解决方案,为企业提供个性化服务,赋能企业升级。通过服务C端,农业银行为客户提供更丰富的应用入口,更灵活的交易时间,更海量的产品服务,满足客户随时、随地、随身的服务需求。

农业银行开放银行科技创新赋能

建设开放银行是综合性系统工程,需要在对银行业务与产品充分解构再重构的基础上,构建强扩展性的技术架构,建立敏捷迭代的研发体系,创新多方协作的商业模式。

在技术基础架构方面,农业银行采用“薄前台、厚中台、强后台”的IT技术架构,以支撑开放银行的快速发展。前台通过渠道平台实现业务条线在全渠道快速发布产品,线上线下协同发展;中台建成分布式核心系统和业务中台,支持个性化、多样化产品与服务的快速灵活构建,全面支撑业务快速开发与创新,支撑场景金融生态业务拓展;后台通过关键技术的整合,赋能业务智能化及资源集约化。此外,农业银行还持续加强云计算技术能力提升,统筹推进计算能力环境建设,构建具备异构资源纳管能力的云计算平台,存量应用系统择机上云,稳步迁移;强化人工智能平台赋能,推进智能服务引擎的建设,探索前沿算法和技术,积累数据资产,加速场景化应用,为营销、风控、运营、决策等领域赋能。

在敏捷开发体系方面,构建开放银行协同创新体系,支持行内各研发团队以众包形式创新输出各业务条线的开放产品,满足开放场景的快速拓展需要和统一管控诉求。体制机制上,积极采用敏捷开发的项目管理模式,支持服务组件化和应用快速更新、持续构建、集成和发布部署,以适应产品敏捷交付、快速迭代的要求,提高市场和客户需求的响应速度。人才配置上,开放银行及场景金融作为业务与技术高度融合的新型银行业务,既熟悉产品又懂得如何拓展业务的新型人才将成为场景金融拓展的主力,农业银行为此投入了大量“业务+技术”复合型人才。

在商业运作模式方面,农业银行遵循“既开放合作又自主可控”的原则,强化内部研发力量,建立业务、科技、运营等跨部门柔性团队,深耕开放银行场景应用市场,做好专业技能和工作经验的传帮带。成立金融科技公司,对行内成熟科技成果进行产品化改造,对接外部生态场景应用、产品研发和合作伙伴。引入外部科技人员,作为我行研发力量的补充,参与开放银行平台建设。加强外部伙伴合作,推动与互联网头部平台、政务平台等第三方合作,通过共建合作的商业模式实现资源整合共享,针对细分场景定制行业解决方案,持续推进优质高频场景拓展,并加强场景应用在分行间的复制推广。

结束语

随着数字中国、智慧社会、数字经济等国家战略纵深推进,特别是新冠疫情的突发,进一步加速了国家治理体系和治理能力的数字化进程,对商业银行现有的服务方式和经营模式形成了巨大的挑战,也进一步凸显了开放银行场景生态建设的重要性和迫切性。农业银行顺应市场变化趋势,加快数字化转型步伐,在实践中探索开放银行服务方式和经营模式变革路径,真正做到以市场和客户需求为导向,构建农业银行“金融+场景+服务”的开放生态。农业银行未来将始终以服务实体经济和社会民生为己任,坚守初心,践行国有大型商业银行的社会责任。

原载《金融电子化》