2月27日,朝云集团有限公司(以下简称“朝云集团”06601.HK)开启招股程序,公司拟发行约3.33亿股股份,其中10%为公开发售,90%为国际配售,招股价区间介于7.8港元到9.2港元每手500股,入场费约4646港元。预计募资26亿港元到30.67亿港元。公司预计将于3月10日挂牌上市。

朝云集团是立白集团控股的家居护理企业,旗下拥有“超威”、“贝贝健”、“威王”、“润之素”、“西兰”、“家居”、“DUX德是”、“ 倔强的尾巴” 七个知名品牌,主要产品涵盖杀虫驱蚊、居家清洁、空气护理、智能家居工具、宠物护理等多个领域。其中,公司的驱蚊产品销量领先。

业绩增长放缓暴露业务单一短板

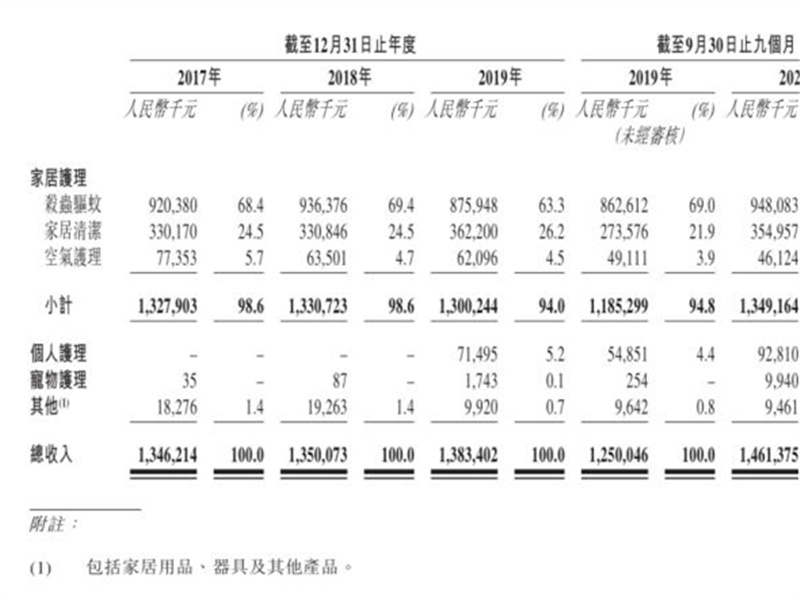

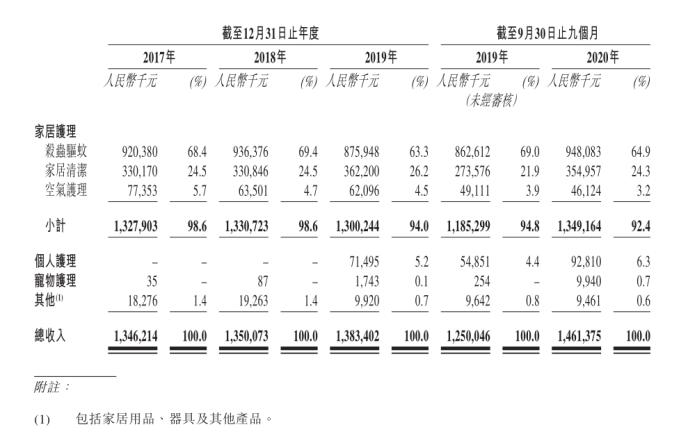

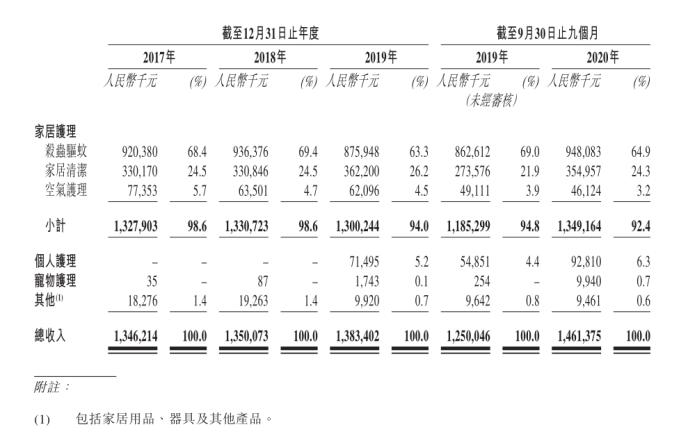

公司财报显示,2018年、2019年以及截至2020年9月30日的营收分别为13.5亿元(人民币,下同)、13.83亿元及14.6亿元;期内利润分别为1.77亿、1.84亿元及2.15亿元。其中,期内杀虫驱蚊产品的营收分别为9.36亿元、8.76亿元及4.51亿元,分别占比69.4%、63.3%及64.9%。

(图片来源:招股书)

公司的收入来源主要来自驱蚊消杀产品,贡献超六成的营收,换言之,公司业务相对较为单一。

不仅如此,《投资者网》梳理公司财报发现,公司近两年资产负债率激增。

资产负债率远超行业平均水平

公司财报显示,其资本负债比率(即资产负债率)从2018年的3.5%暴增至2019年的72.5%及截至2020年9月30日的132.3%,同期,同业的上海家化资产负债率为43.61%及44.3%、拉芳家化则为9.96%及9.17%,均明显较朝云集团低。

公司在招股书中表示“这是由于2019年重组后资本储备下降以及2020年9月30日银行借款3亿元所致”。

那么,朝云集团的资产负债率在行业内是否算正常水平? 公司是否有偿债压力?对此,《投资者网》致函朝云集团董事长陈丹霞,但并未收到对方的回复。

财务专业人士文女士向《投资者网》表示,“资产负债率方面,房企有特定性,房企资金一般是自有30%左右,银行贷70%左右,所以资产负债率较高,评定一家企业资产负债率是否较高,可以与同行业同类型企业进行对比。不过,一般企业超过75%的资产负债率就很高了,超过100%技术层面存在资不抵债风险,所以家居护理类企业资产负债率在70%~120%,是相当高的。”

还有市场人士也认为,企业负债高了,利息费用也高,总体偿债压力较大。

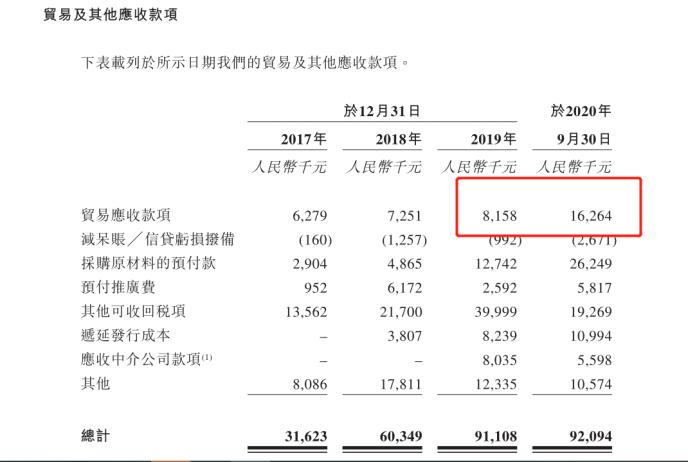

《投资者网》注意到,2020年9月30日,公司向银行借款3亿元用作营运费用,这项借款背后是否公司因疫情影响令应收账款(即“贸易应收款”)较难收回?公司现金流又是否趋紧?

应收账款缘何近乎翻倍增长?

《投资者网》梳理公司财报发现,截至2020年9月30日,公司的应收账款为1626.4万元,较2019年全年显著增加99%。

(图片来源:公司招股书)

与业内其他知名企业同期表现相比可见,上海家化及拉芳家化应收账款的增长情况较为平稳,上海家化为12.2亿元,与2019年持平;拉芳家化为1.095亿元,较2019年增长8%。朝云集团应收账款增长率显著偏高。

值得注意的是,2019年及截止2020年9月30日,朝云集团的营收分别为13.83亿元及14.6亿元,分别增长2.4%及增长16.8%。公司业绩增长较为平稳,但应收账款增速远超营收增速,这些迹象表明公司收回款项难度上升,实际可周转资金并未随着营收增长而增长,可能影响公司现金流及经营活动。

试水宠物护理或带来增长新亮点

值得注意的是,2017至2019年,朝云集团的家居护理业务营收呈下滑趋势,从13.2亿元下滑至2019年的13亿元。

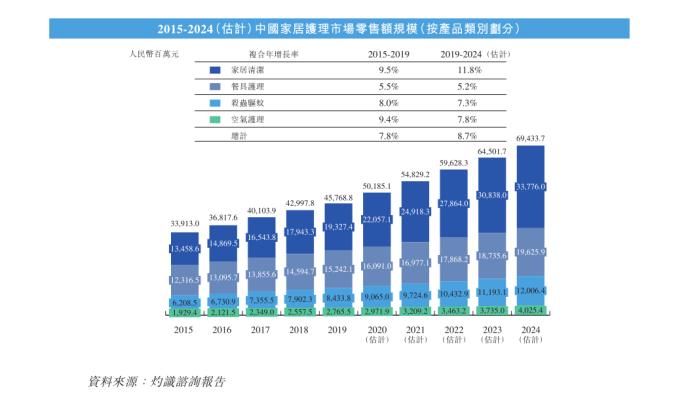

据灼识咨询报告,以零售额计,2015年至2019年,家居护理行业的复合年增长率为7.8%。也就是说,公司家居护理业务的增长明显低于业内平均水平。

此外,2017年至截止至2020年9月30日,贡献公司六成以上收入来源的驱蚊产品(杀虫驱蚊)的营收从9.2亿元增至9.48亿元,增长率为3%,仅仅呈现小幅增长。换言之,公司的主营业务盈利能力逐渐减弱。

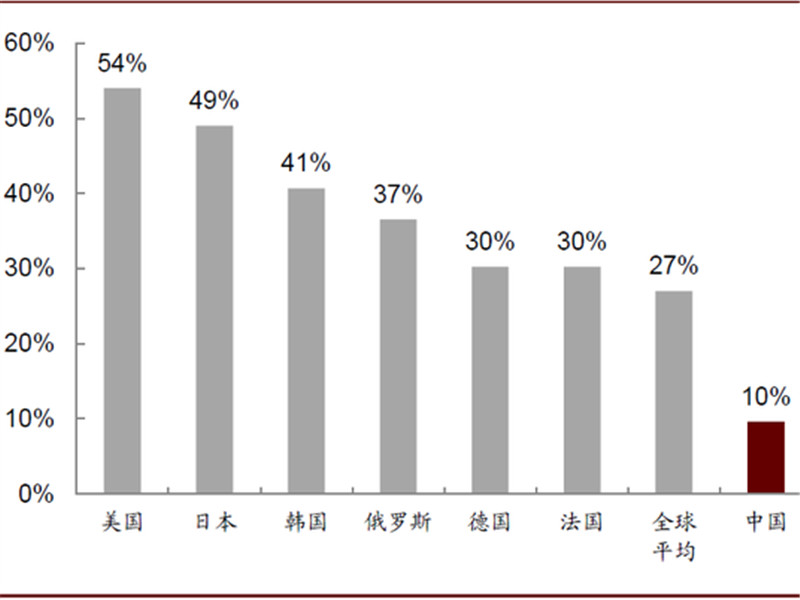

(图片来源:招股书)

公司招股书称,以零售额计算,2019年,朝云集团在中国杀虫驱蚊市场的市场份额为22.8%,排名第一;在中国儿童适用杀虫驱蚊市场的市场份额为41.4%,排名第一。

那么,随着更多的中小品牌进入驱蚊市场,朝云集团市场份额及未来的增长空间是否有限?

战略定位专家、九德定位咨询公司创始人徐雄俊向《投资者网》表示,朝云集团旗下的驱蚊产品是龙头,整个驱蚊产品未来肯定还是有增长趋势,毕竟这块市场还很大,而且目前品牌集中度低,因此,朝云集团在驱蚊这一块业务未来肯定还是有增长空间,公司还可以通过收购其他的一些中小规模品牌来进一步扩大市场份额。

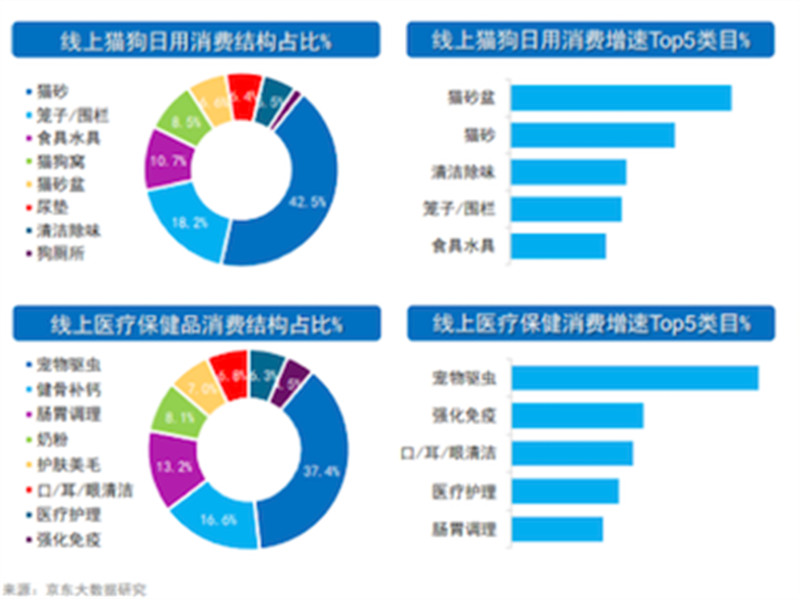

值得一提的是,公司宠物护理业务近两年呈爆发式增长。宠物护理业务的营收从2018年的8.7万元,增长至2019年的174万元及截止2020年9月30日的994万元(仅占公司营收的0.7%),增长幅度最高达百倍,远远超过灼识咨询对2019年至2024年宠物护理市场零售的复合增长率预计的17.8%。

这表明公司在该领域的发展势头强劲,但目前该业务在总收入的占有率不高,公司是否有进一步加大该领域的战略计划,对此,《投资者网》试图联系朝云集团,但未获得回应。

不过,徐雄俊认为,“整个宠物食品和宠物护理行业,目前是品牌发展初期可以说是一个野蛮生长期。未来,随着整个宠物行业的发展和繁荣,整个宠物护理行业将会有很大的发展空间,现在整个宠物护理行业的话,有不少品牌在做,不过,所占的市场份额都非常低,所以朝云集团做宠物护理行业,未来肯定是一个非常大的新的增长点。”

他还表示,“就目前而言,立白集团在中国本土日化行业算是龙头企业,其控股的朝云集团在宠物护理这方面是抢到了先机,而且在未来,其先发优势非常强。”

押注宠物市场的确是朝云集团上市后的重要战略。朝云集团在招股书中表示, 2021年到2022年,公司计划推出31款宠物类别产品,占公司推出新产品类别总数62款的50%。(来源:投资者网)